<ROBO PRO 2022年1月実績>AIが先読みし米国株式の急落を回避

AI運用で好パフォーマンスを目指す、FOLIO ROBO PROの2022年1月のマンスリーレポートです

この記事のポイント

米国株式が大幅下落の中、ROBO PROは比較的に下げ幅を抑えられた

1月のマーケットは金利の上昇とウクライナ問題で下落基調に

最新のリバランスは米株を約12%保有した資産比率に

次のリバランスは3月2日を予定

ROBO PROリリース来の実績を見る

FOLIO ROBO PRO(ロボプロ 以下、ROBO PRO)は、AIによる予測技術を利用して期待リターンを算出し、積極的な利益の追求や損失の軽減を目指す資産運用サービスで、2022年1月31日でリリースから約2年が経過しました。

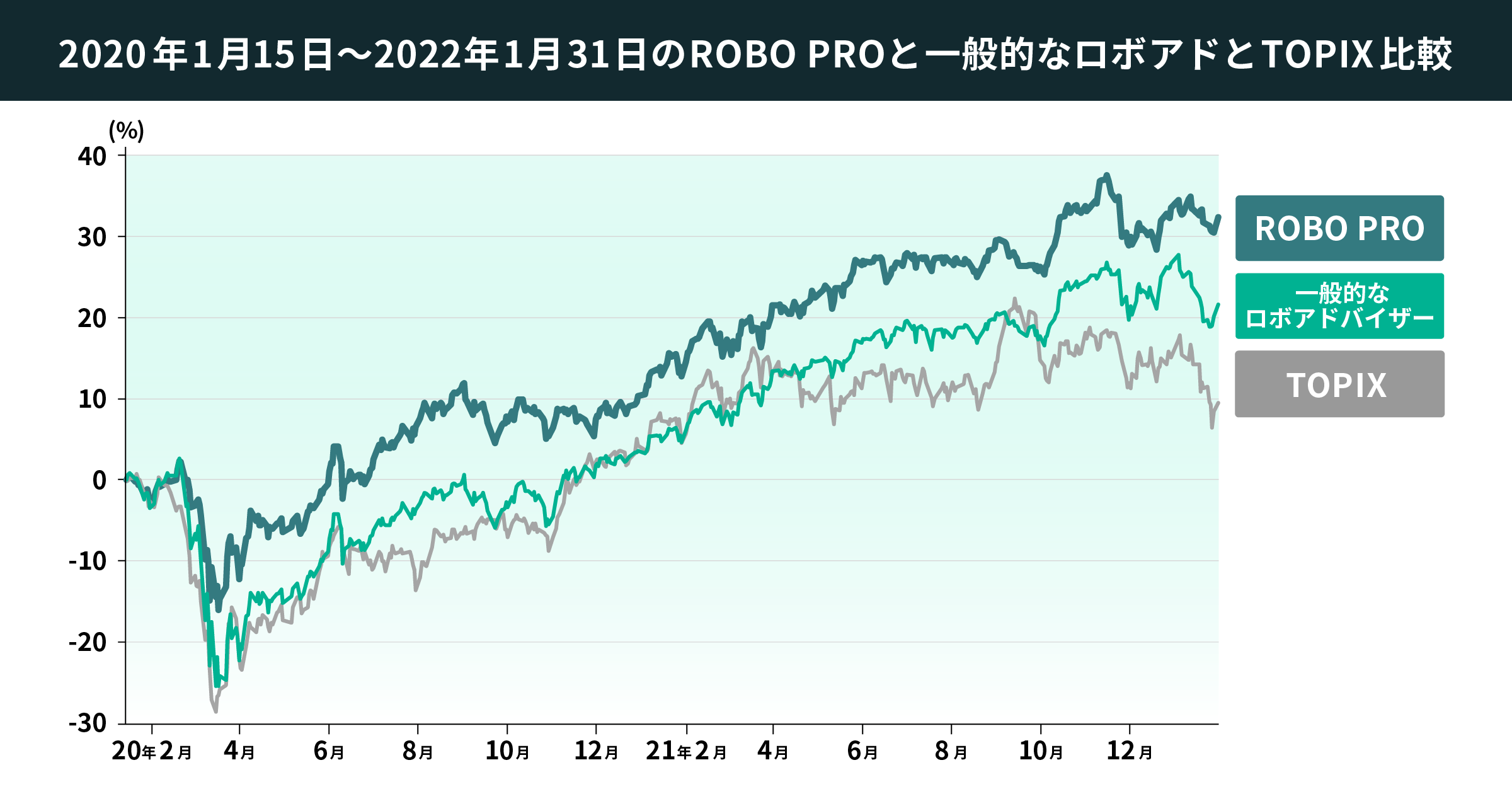

以下の図のグラフ内にある折れ線グラフは「ROBO PRO(※1)(深緑線)」、「TOPIX(灰色線)」、そして「一般的なロボアド(※2)(緑線)」の比較グラフで、開始点はROBO PROがサービスをリリースした2020年1月15日です。

ROBO PROの運用実績は下のグラフのように推移しており、リリースされた2020年1月15日から2022年1月31日の期間で見ると、1月31日時点で+約32.38%(※1)となりました。

(※当該実績は過去のものであり、将来の運用成果等を示唆又は保証するものではありません。本文及びグラフ上で表示している割合は年率ではありません。計算は円建てで、資産評価額/当初投資額-1で行なっています。

※2021年3月より、運用実績の算出に使用している為替に関するデータの取得元を変更したため、過去の実績の数字に関しても更新されています。)

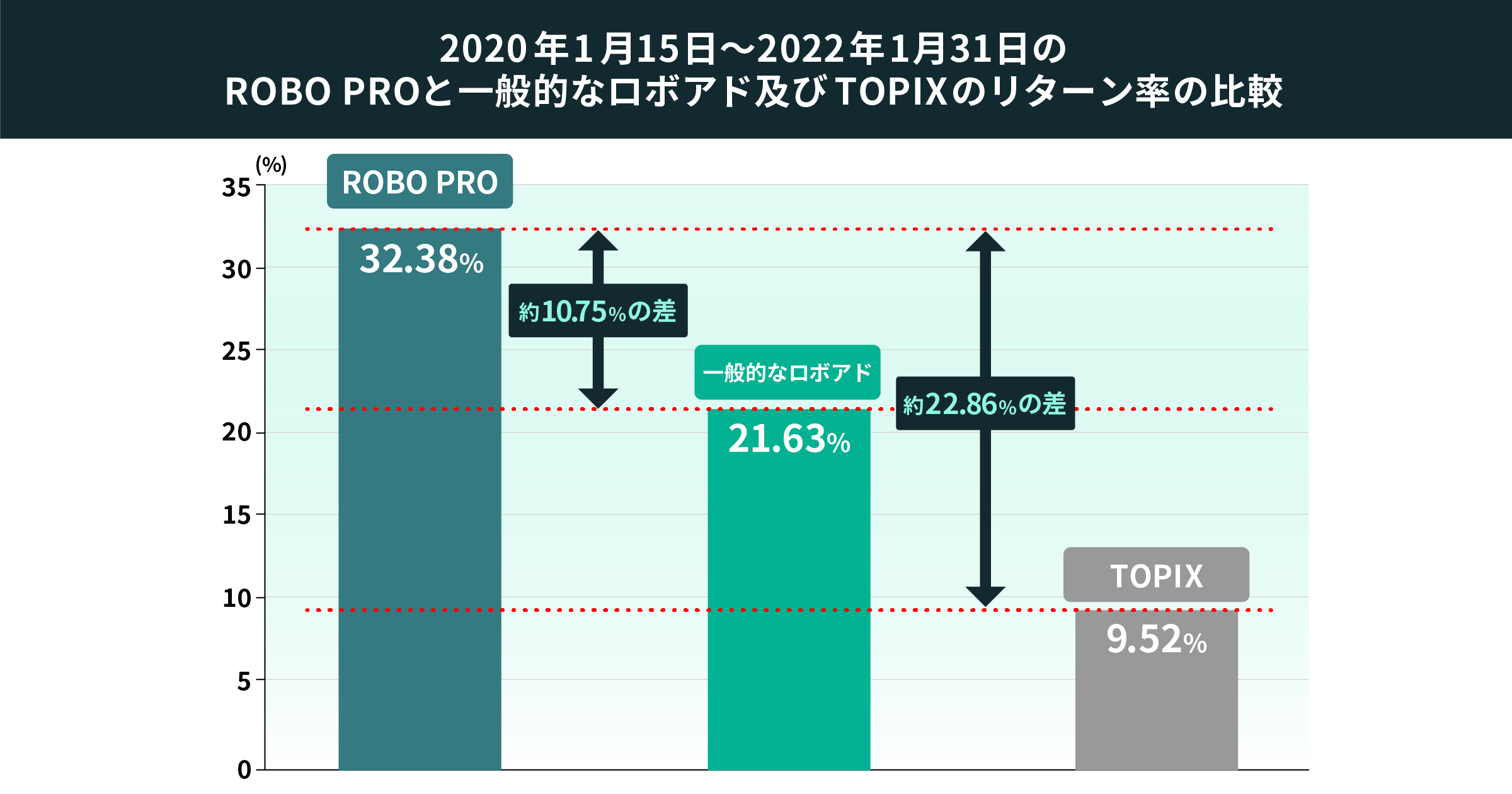

また、下の棒グラフは、ROBO PRO(※1)とTOPIX、及び一般的なロボアド(※2)の、2020年1月15日から2022年1月31日までのリターン率の比較です。

ROBO PROのパフォーマンスを見てみると、一般的なロボアドと比べると+10.75%、TOPIXと比較すると+22.86%のプラスのリターンとなっています。(※3)

※1 FOLIO ROBO PRO運用実績について

・サービス開始当初(2020年1月15日)から2022年1月31日まで、FOLIO ROBO PROサービスに投資していた場合のパフォーマンスです。少数第3位以下を切り捨てています。運用手数料を年率1%(税抜/運用手数料につき消費税は考慮していません)徴収し、リバランスは最適ポートフォリオとの乖離がないように実施したと仮定して計算しています。分配金は投資の拠出金銭に自動的に組み入れ、リバランスにより再投資したと仮定して計算しています。信頼できると考えられる情報を用いて算出しておりますが、情報の正確性、完全性等について保証するものではありません。将来の運用成果等を示唆又は保証するものではありません。

※2 一般的なロボアドについて

・比較対象としている「一般的なロボアド(バイザー)」とは、一般的な運用アルゴリズムでROBO PROと同じETFを運用した結果を算出したものです。一般的な運用アルゴリズムとして、ノーベル賞を受賞した理論に基づいており、金融機関においても広く使われている平均分散法を採用しています。平均分散法における期待リターンはCAPMを用いて算出しており、リスク許容度はやや高めとし、5%~40%の保有比率制限を設けて最適ポートフォリオを算出しています。なお、「一般的なロボアド」のシミュレーションにおいても、運用手数料を年率1%(税抜/運用手数料につき消費税は考慮していません)徴収し、リバランスは最適ポートフォリオとの乖離がないように実施したと仮定して計算しています。分配金は投資の拠出金銭に自動的に組み入れ、リバランスにより再投資すると仮定して計算しています。少数第3位以下を切り捨てています。

・信頼できると考えられる情報を用いて算出しておりますが、情報の正確性、完全性等について保証するものではありません。将来の運用成果等を示唆又は保証するものではありません。

※3 FOLIO ROBO PROサービスに投資していた場合のパフォーマンス実績+32.38%と、TOPIX+9.52%との比較が+22.86%、一般的なロボアド+21.63%との比較が+10.75%です。小数点以下第3位を切り捨てて計算している箇所があるため、小数点以下第2位の数値が必ずしも一致しない場合があります。

ROBO PROの直近のパフォーマンスを見る

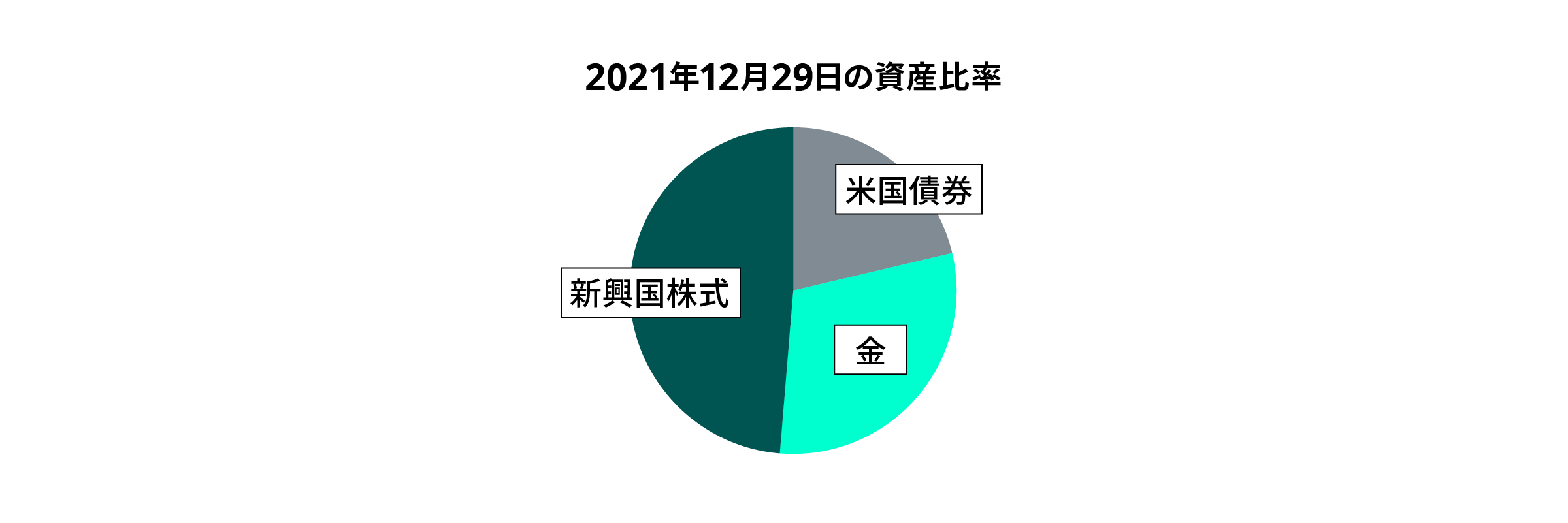

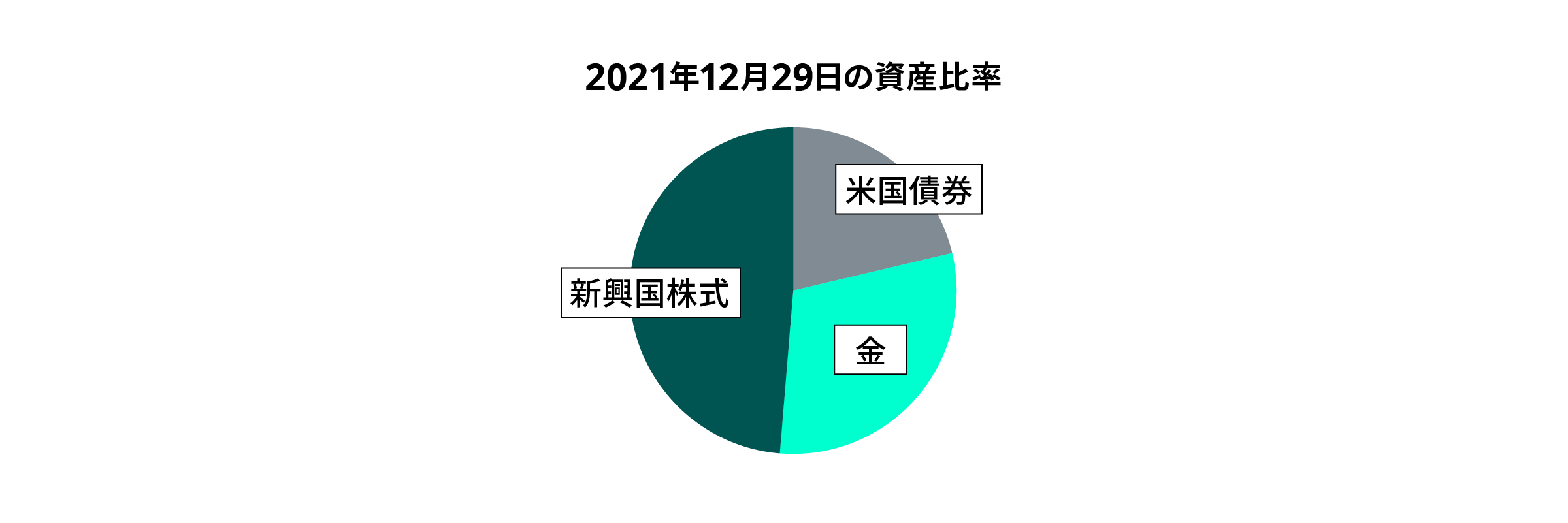

次に、1月のパフォーマンスについての解説です。以下は2021年12月29日時点での資産比率で、この比率で2022年1月を迎えました。

特徴的な点としては、11月30日のリバランスで保有率を0%にした米国株を引き続き0%に保ち、他の資産も前月とほぼ同じ資産比率で1月を迎えたことです。

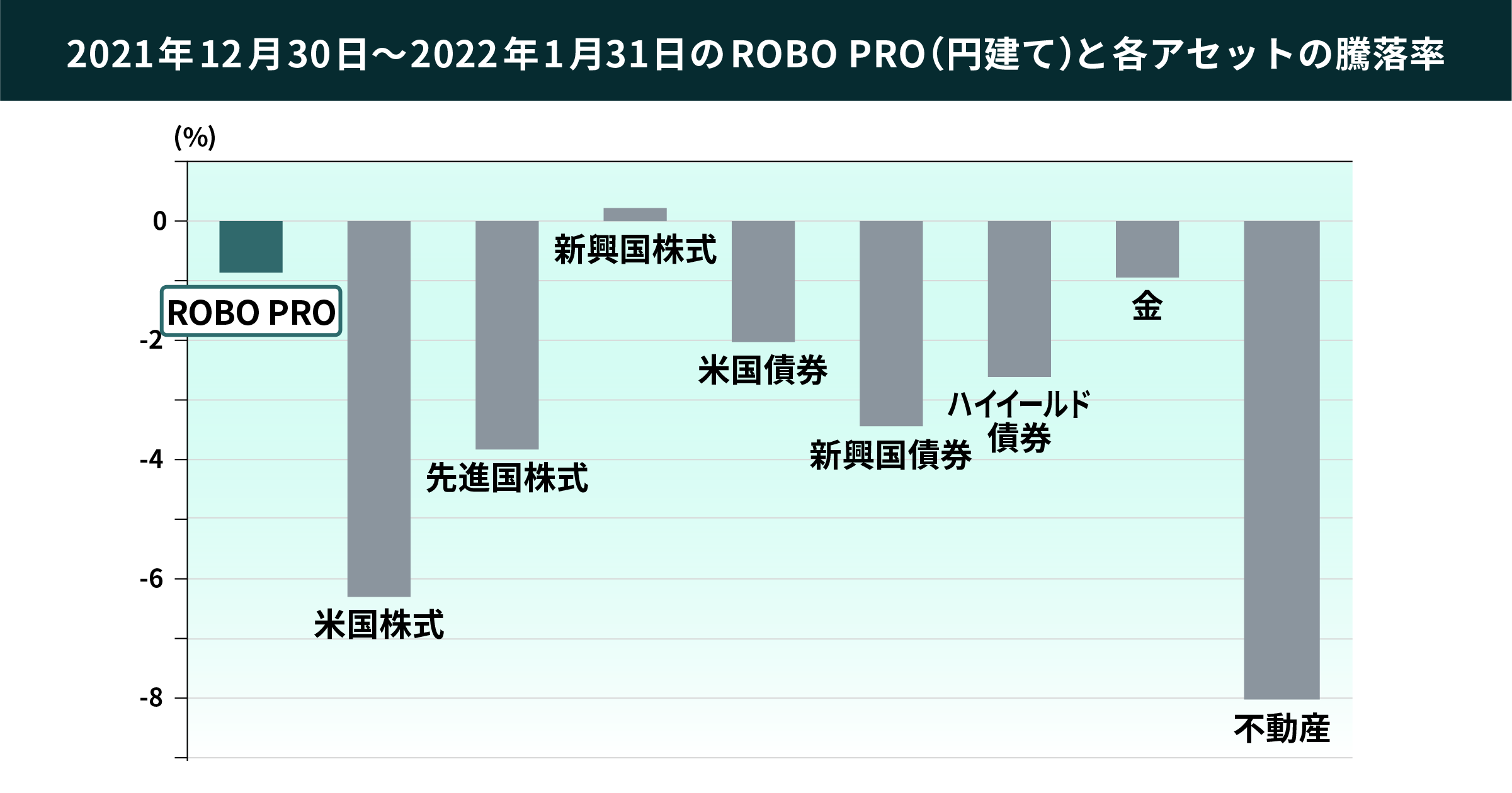

そして以下が2021年12月30日〜2022年1月31日におけるROBO PROの円建てのパフォーマンスと、ROBO PROに組み込まれている各アセットの騰落率です。

1月は米国株式が約6.3%のマイナス、不動産が約8%のマイナスでしたが、ROBO PROはこの2つを保有していなかったことと、多くの資産が下落する中で、唯一プラスのパフォーマンスだった新興国株を約48%保有していたので、1月に発生したマーケットの大幅下落の影響が、一般的なロボアドと比較して少なく済んだ結果となりました。

ROBO PROは相場を見通すために銅価格や原油の価格をはじめとする経済関連の指標だけでなく、実質金利も分析しているため、今回の金融相場の変調を先読みすることができたと考えられます。

※4 本グラフは2021年12月30日から2022年1月31日における各アセットの価格を円建てで比較したもの及び、ROBO PROのリターンを示したものです。各資産の計算は、1月31日時点の円建て資産額/12月30日時点の円建て資産額-1で行っています。ROBO PROのリターンの算出方法については、図-1及び※1をご参照ください。

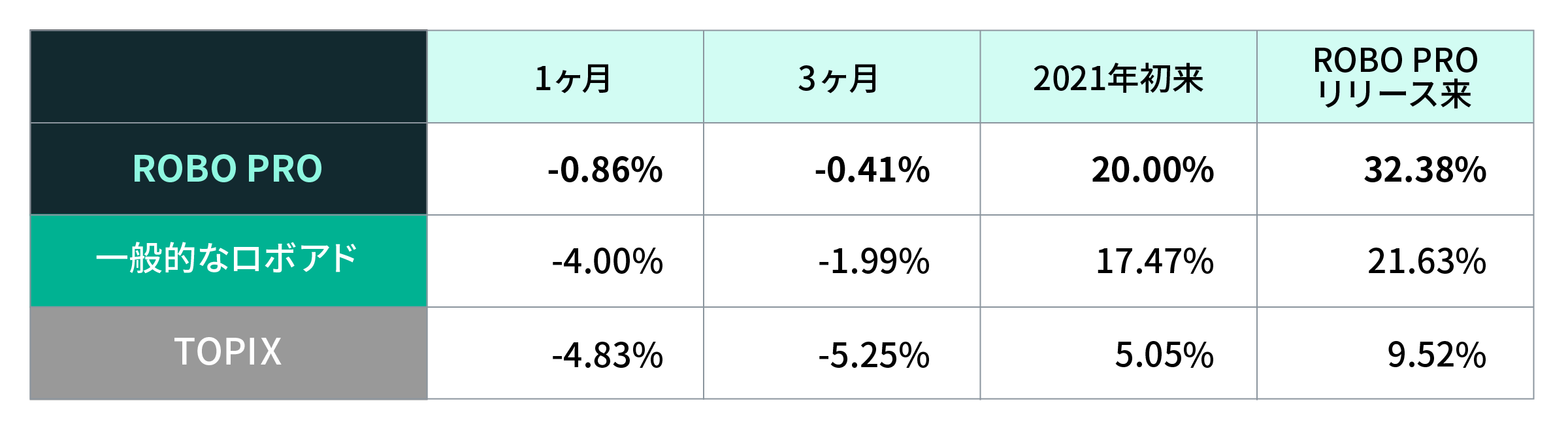

以下は、直近1ヶ月、3ヶ月、2021年初来及びROBO PROのリリース来のパフォーマンス比較ですが、直近1ヶ月の箇所を見ると、一般的なロボアドが4%のマイナスになっているのに比べ、ROBO PROはマイナス0.86%に抑えられています。

・1ヶ月、3ヶ月、2021年初来のパフォーマンスは、それぞれ直近Nヶ月前および2021年初の資産の評価額と2022年1月31日おける評価額を元に計算しています。ROBO PROリリース来のパフォーマンスは、2020年1月15日の資産の評価額と2022年1月31日における評価額を元に計算しています。将来の運用成果等を示唆又は保証するものではありません。

1月のマーケットを振り返る

ここで2022年1月のマーケットを振り返ります。

【日本市場】

今年の日経平均は、3営業日ぶりの反発で上昇して始まりました。上旬はその後、米連邦準備委員会(FRB)による利上げや資産買い入れの縮小が加速したことと、新型コロナウィルスの変異株(オミクロン株)の感染拡大によって下落基調となりました。

中旬も引き続き、米国の金融引締めと新型コロナの影響で下落傾向でした。一時的に米株上昇の影響を受けて反発する場面もありましたが、日本国内のコロナ感染拡大と、米国がインフレ抑制のための早期利上げおよびQT(量的金融緩和の縮小)の実施を検討しているなどの材料が嫌気され下落、さらにはウクライナをめぐるロシアとアメリカの対立などもあり、19日には5ヶ月ぶりの安値を記録する場面もありました。

下旬も引き続き米国の利上げと、ウクライナ問題などが重石となり下落基調でスタートしました。一時的に小幅に反発する場面もありましたが、下落が加速し27日には昨年来最安値を更新しました。その後は終盤に買い戻しする場面があり反発して1月を終えました。

【アメリカ市場】

代表的な指標の1つであるダウ工業平均は、4日に過去最高値をつける場面などがありましたが、その後米連邦準備理事会(FRB)が、金融政策の正常化を前倒しで進めるという見方強まり、米長期金利が上昇した影響で反落する場面などがありました。

中旬に入ると、11日にFRBのパウエル議長の議会での証言後に長期金利上昇が一服してダウ工業平均が上昇しますが、その後金融政策の早期の正常化観測が嫌気され下落基調となり、20日には7ヶ月ぶりの安値を記録しました。

下旬に入っても金融引締めの警戒と合わせて、ウクライナをめぐる米国とロシアの対立という材料が市場に嫌気され下落基調が続き、24日にはダウ工業平均が一時1115ドルも下落する場面などがありました。さらにその後26日にはパウエル議長の発言で長期金利が上昇してダウ工業平均が下落するも、最終的には反発して1月を終えました。

【ヨーロッパ市場】

1月上旬、ヨーロッパの代表的な指標であるストックス600の値動きは、5日に最高値を更新するなど比較的好調に推移しました。新型コロナウイルスの変異株(オミクロン株)の感染拡大による景気への影響が限定的であるとの見方が、買い優先の一因になったと考えられます。

中旬に入ると、欧州中央銀行(ECB)による金融緩和縮小に向けた圧力、オミクロン株の再拡大及び米国の利上げが3月に実施されるという材料が嫌気され売りが先行する場面があり、まちまちな動きとなりました。

そして下旬は引き続きの世界的な金融引き締めによる警戒感に加えて、ウクライナ問題による米ソの対立が重石となり下落基調で推移、24日には約3ヶ月半ぶりの安値を記録しましたがその後小幅に上昇し1月を終えました。

【中国市場】

中国マーケットの代表的な指標の1つである上海総合指数は上旬、オミクロンに対する警戒感などで下落基調となり、1ヶ月ぶりの安値をつける場面もありました。

中旬に入っても新型コロナウィルスの感染拡大による移動制限の強化などから引き続き下落が続きましたが、政府による緩和的な金融政策による景気の下支えが好材料となり、上昇する場面もありましたが一進一退の動きが続きました。

下旬も引き続き、ウィルスの感染拡大に対応するための行動制限が長期化し、国内の景気が減速する懸念が重石となりました。また当局の産業に対する規制への不安および米国の金融政策の先行きが懸念され下落基調となり、春節に伴う大型連休に入りました。

ROBO PROの資産比率の変化は?

次に、ROBO PROの資産比率の変化に注目して解説します。

ROBO PROは2021年12月29日にリバランスをおこない、下の円グラフのような資産比率で2022年1月に入りました。

これは1月に入る直前にROBO PROが提案した資産比率です。(※12月29日の注文締切時刻までに注文したお客様に適用されます)。

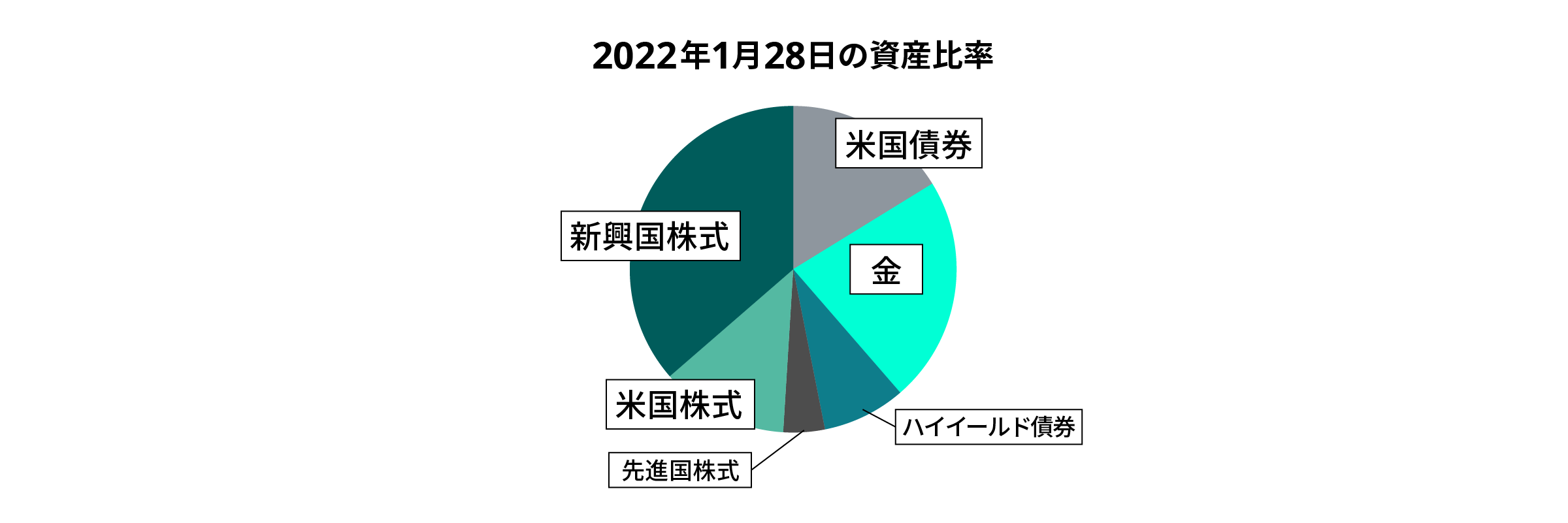

1月は大きく下落した米国株や不動産をアセットに組み入れなかったため、先に述べたようなパフォーマンスとなりました。そして1月28日には以下の資産比率でリバランスをおこないました。

今回のリバランスで特徴的な点は、先月保有率が0%であった米国株式を12%保有したこと、2ヶ月ほど保有していなかったハイイールド債券を8%保有した点です。

なお、ROBO PROのリバランスは基本的に月一回行われており(臨時リバランスを除く)、最新のリバランスは1月28日におこなわれました。次のリバランスは3月2日におこなわれる予定です(臨時リバランスが行われ、リバランス日が前倒しされる可能性があります)。

2月の実績は次のレポートでお伝えいたします。

AIが予測する最新のポートフォリオは?

ROBO PROではAIによる予測技術を利用して最新のポートフォリオを提供しています。最新のポートフォリオが気になる方は、口座開設・ログイン後に購入画面からご確認いただくことができます。

■本資料について

・投資環境に関する過去の事実等の情報提供や、発行時点での投資環境やその見通しに関する当社の見解をご紹介するために株式会社FOLIOが作成した資料です。

・記載内容は作成時点のものであり、将来の市場環境の変動や運用成果等を示唆又は保証するものではありません。

・信頼できると考えられる情報を用いて作成しておりますが、その正確性、完全性等について保証するものではありません。

■株価等のデータについて

株価等のデータについてはこちらをご覧ください

■株式会社FOLIO

金融商品取引業者 関東財務局長(金商)第2983号

加入協会:日本証券業協会、一般社団法人日本投資顧問業協会

金融商品の取引においては、株価、為替、金利、その他の指標の変動等により損失が生じるおそれがあります。ご契約の際は契約締結前交付書面等の内容を十分にご確認ください。

リスク・手数料の詳細はこちら