<ROBOPRO 2023年6月実績>新興国株式の上昇や円安ドル高を背景に当月の実績は+5.05%

【この記事のポイント】

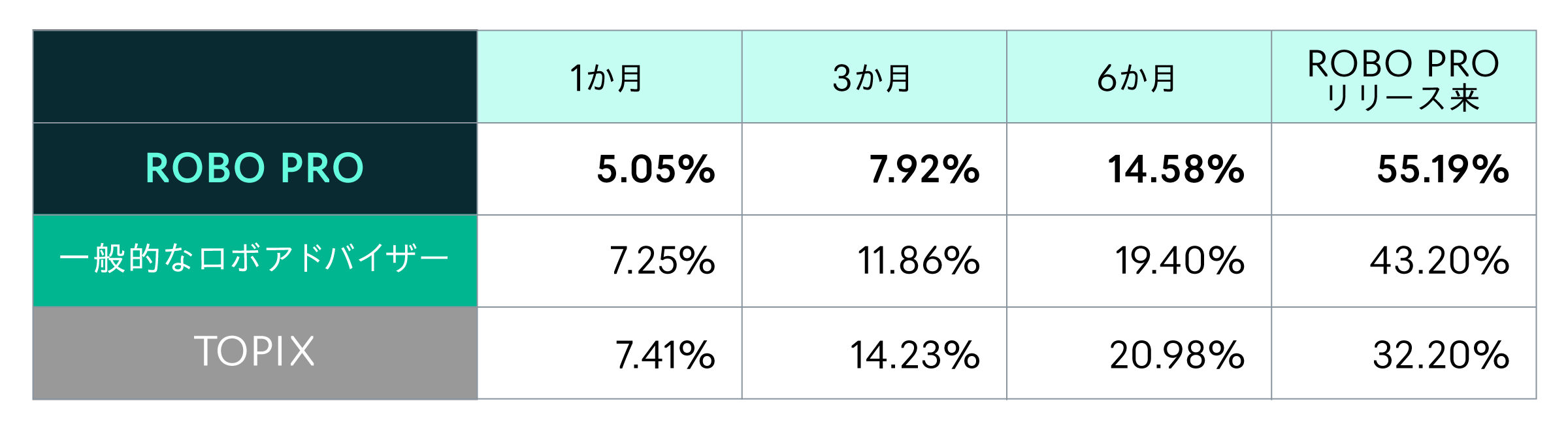

ROBOPROのリリースから約3年5ヵ月のパフォーマンスは+55.19%(※1)

2023年6月のパフォーマンスは+5.05%(※1)

堅調な株式市場、円安ドル高の進行がプラスに寄与

米国債券、金を保有しリスクオフの投資配分としていたことでプラス幅を伸ばせず

6月29日のリバランスでは投資配分を維持し、引き続き新興国株式、米国債券、金の3つの資産を保有

次のリバランスは7月28日を予定

ROBOPROリリース来の実績は+55.19%(※1)

ROBOPRO(ロボプロ)は、AIによる予測技術を利用して期待リターンを算出し、積極的な利益の追求や損失の軽減を目指す資産運用サービスで、2023年6月30日でリリースから約3年5ヶ月が経過しました。

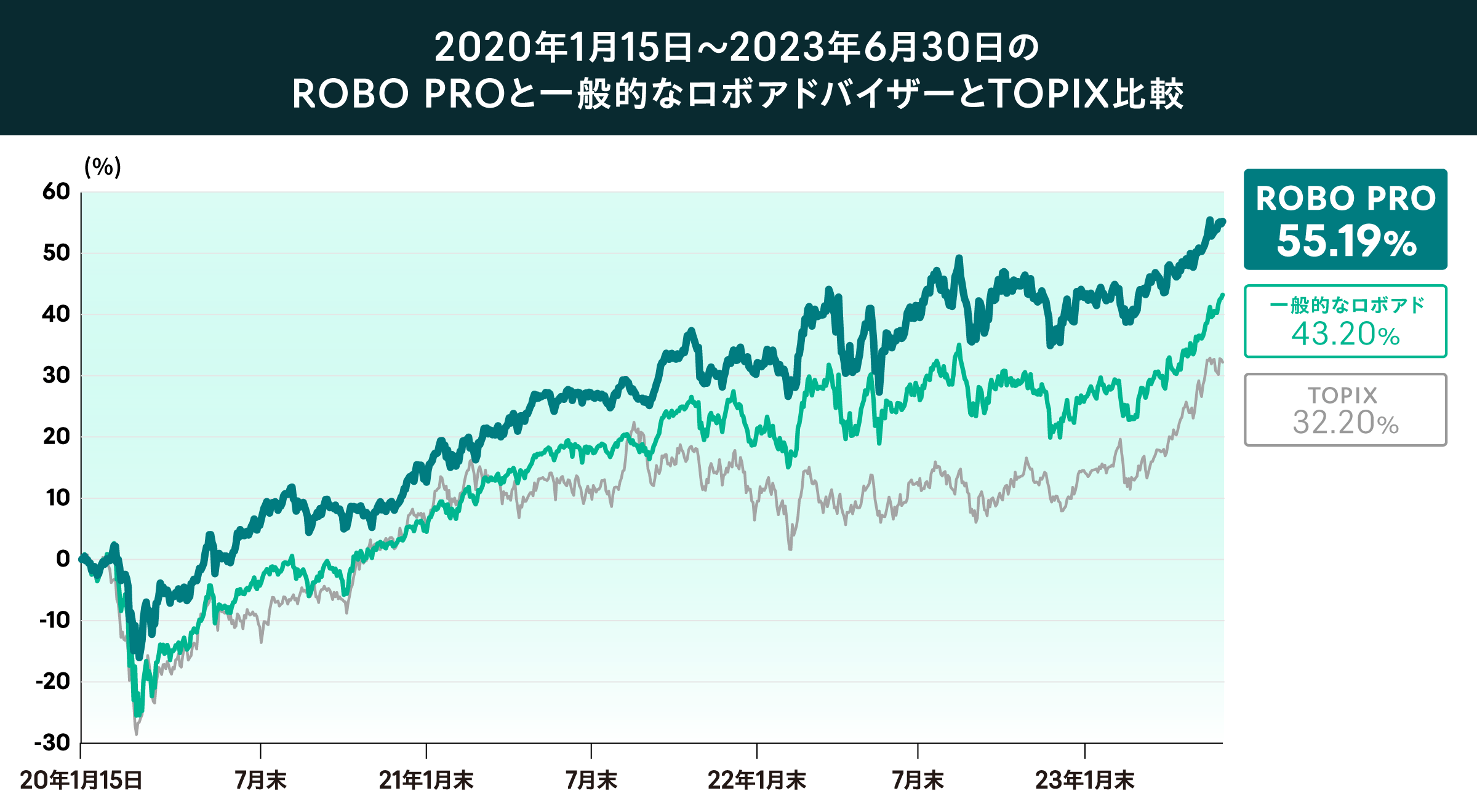

以下の折れ線グラフは「ROBOPRO(※1)(深緑線)」、「TOPIX(灰色線)」、そして「一般的なロボアドバイザー(※2)(緑線)」の比較グラフで、開始点はROBOPROがサービスをリリースした2020年1月15日です。

ROBOPROの運用実績は下のグラフのように推移しており、リリースされた2020年1月15日から2023年6月30日の期間で見ると、6月30日時点で+55.19%(※1)となりました。

※当該実績は過去のものであり、将来の運用成果等を示唆又は保証するものではありません。本文及びグラフ上で表示している割合は年率ではありません。計算は円建てで、資産評価額/当初投資額-1で行なっています。

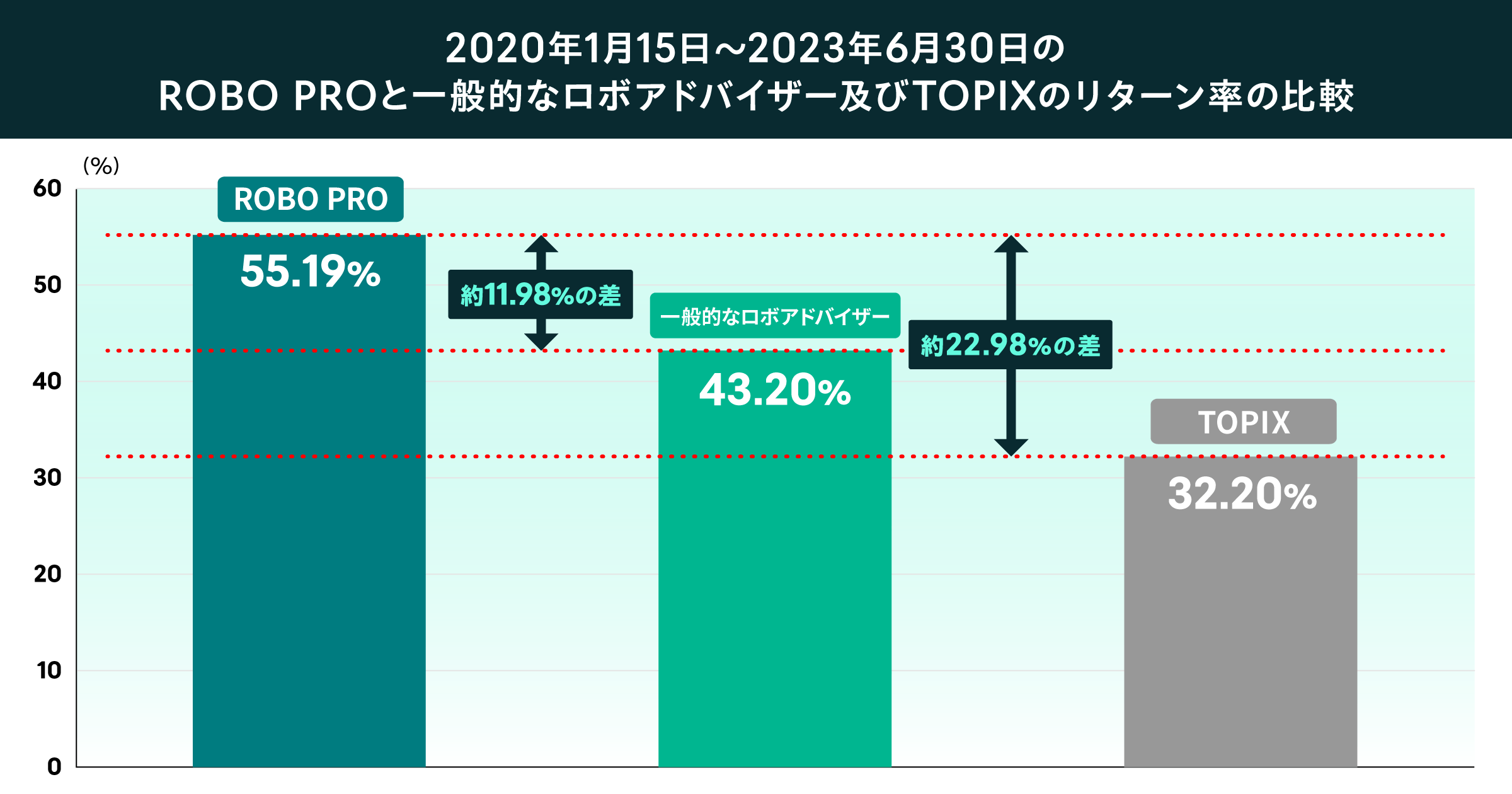

以下の棒グラフは、ROBOPRO(※1)とTOPIX、及び一般的なロボアドバイザー(※2)の、2020年1月15日から2023年6月30日までのリターン率の比較です。

ROBOPROの運用実績は、一般的なロボアドバイザーの運用シミュレーションと比較すると+11.98%、TOPIXと比較すると+22.98%のプラスのリターンとなっています。(※3)

※1 ROBO PRO運用実績について

サービス開始当初(2020年1月15日)から表示日まで、または表示している期間において、ROBO PROサービスに投資していた場合のパフォーマンスです。運用手数料を年率1.1%(税込)徴収し、リバランスは最適ポートフォリオとの乖離がないように実施したと仮定して計算しています。分配金は投資の拠出金銭に自動的に組み入れ、リバランスにより再投資したと仮定して計算しています。小数第3位以下を切り捨てて表示しています。将来の運用成果等を示唆又は保証するものではありません。

※2 「一般的なロボアドバイザー」の運用シミュレーションについて

「一般的なロボアドバイザー」とは、利用者がリスク許容度に応じて設けられている複数の運用コースの中から一つのコースを選択し、一般的な運用アルゴリズム(ノーベル賞を受賞した理論に基づき、金融機関において広く使われている平均分散法を採用。平均分散法における期待リターンはCAPMを用いて算出。)を用いて自動で運用を行う投資一任サービスのことを指します。本運用シミュレーションは、一般的な運用アルゴリズムでROBO PROと同じETFを運用したと仮定したシミュレーション結果です。リスク許容度はやや高めとし、5%~40%の保有比率制限を設けて最適ポートフォリオを算出しています。運用手数料を年率1.1%(税込)徴収し、リバランスは最適ポートフォリオとの乖離がないように実施したと仮定し、分配金は投資の拠出金銭に自動的に組み入れリバランスにより再投資したと仮定して計算しています。小数第3位以下を切り捨てて表示しています。将来の運用成果等を示唆又は保証するものではありません。

※3 各数値の差は小数第3位以下を切り捨てて表示しています。表示上の数値を用いて計算すると数値が一致せず誤差が生じる場合があります。

2023年6月のパフォーマンスは+5.05%(※1)

堅調な株式市場と円安ドル高がプラスに寄与するも、リスクオフ資産の比率が高くプラス幅伸ばせず。

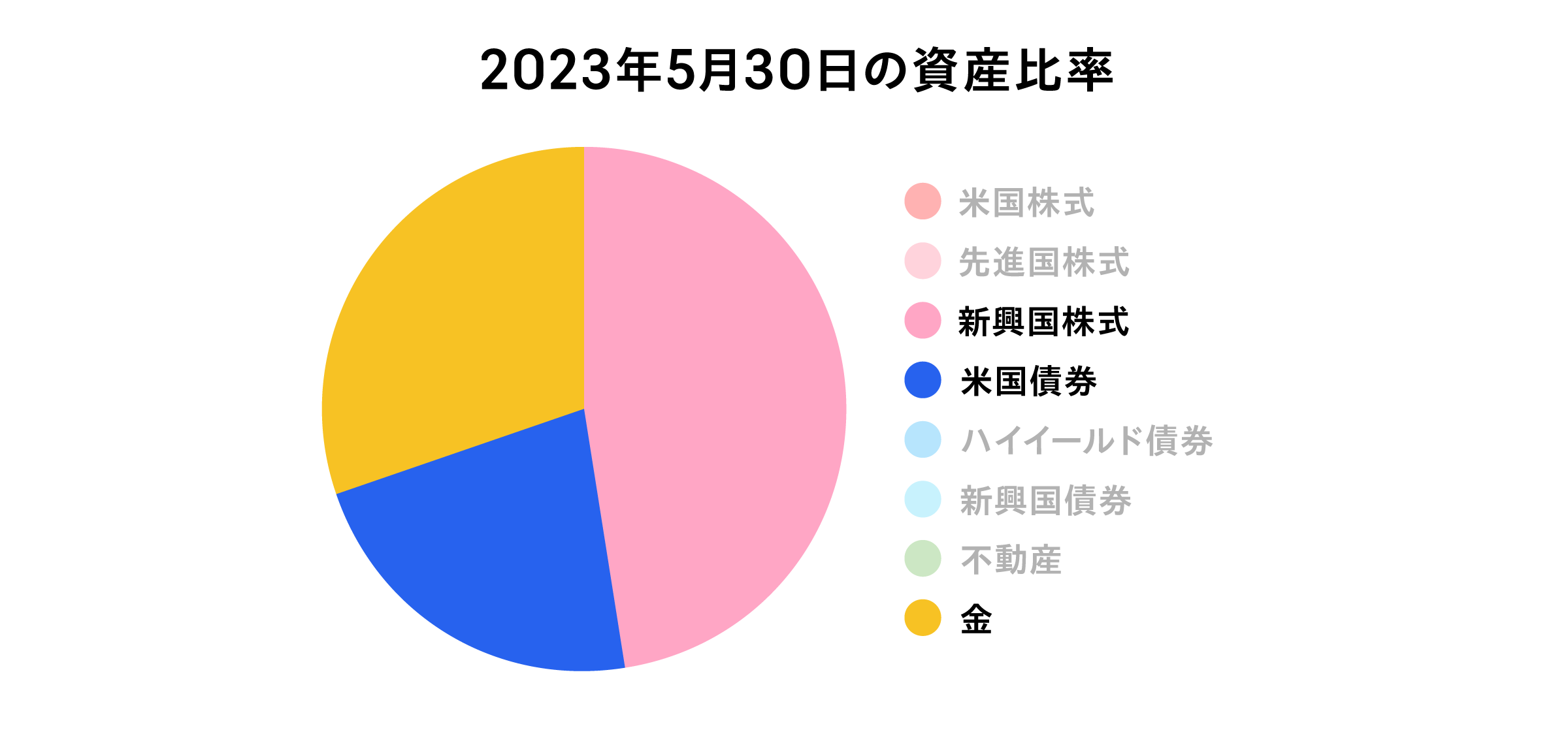

次に、2023年6月のパフォーマンスについての解説です。以下は2023年5月30日時点での投資配分で、この比率で2023年6月を迎えました(※2023年5月30日の注文締切時刻までに注文したお客様に適用されます)。

特徴的な点としては、前月に続き米国株式の保有比率が0%であることと、新興国株式約48%、米国債券約22%、金約30%の3つの資産でポートフォリオを組んでいる点です。(保有比率は小数点以下を四捨五入しています。)

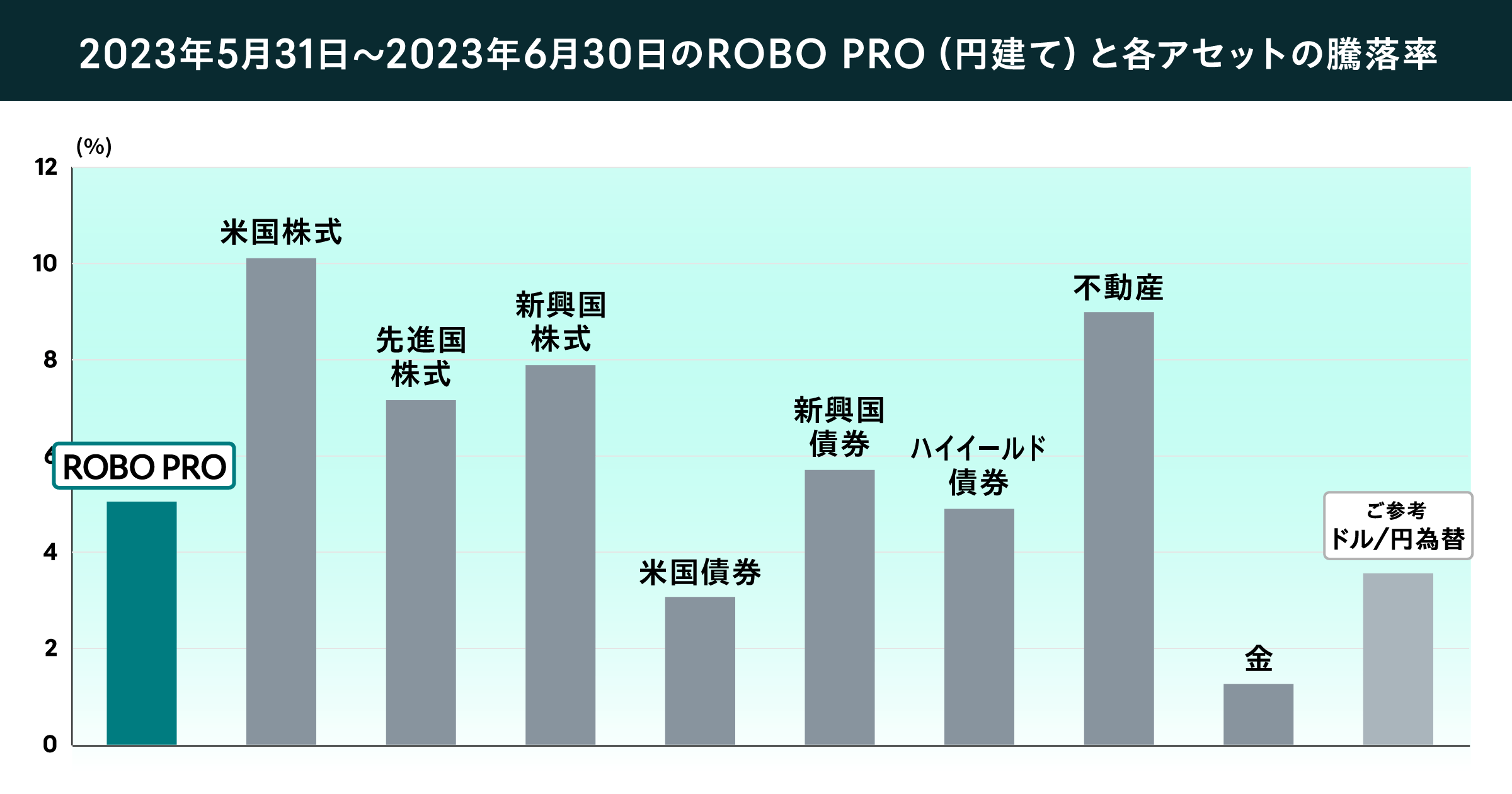

以下のグラフは2023年5月31日〜6月30日におけるROBOPROの円建てのパフォーマンスと、ROBOPROに組み込まれている各アセットの騰落率です。

2023年6月の株式市場について、米経済指標やFOMC(米連邦公開市場委員会)での決定事項等を踏まえ金融引き締め長期化とそれに伴う景気減速への懸念が和らぎ、米国株式市場が堅調に推移し、またそれを受けて、世界の株式市場も概ねリスクオンの相場となりました。

為替市場においては、内外金利差が意識され月末にかけて円安ドル高が進行しました。

ROBOPROにおいては、月末にかけて為替が円安ドル高に動いたことがプラスに寄与しました。また新興国株式を比較的多く保有していたこともプラスに寄与しました。その一方で、円建てでプラス幅が一番大きかった米国株式、二番目のプラス幅が大きかった不動産を保有していなかったため、プラス幅を伸ばすことができませんでした。

また比較的多く保有していた米国債券、金は小幅の上昇に留まりました。景気後退の兆候とされる米国長短期金利差の逆転が歴史的な水準まで拡大しつつあるなかで、米国債券や金の資産は相対的に堅調となることが期待されたものの、足もとでは経済の堅調さを示す経済指標が相次ぎ、リスクオン相場となりました。結果として2023年6月の1ヶ月のパフォーマンスは+5.05%(※1,4)となりました。

※4 本グラフは表示している期間における各アセットの価格を円建てで比較したもの及び、ROBO PROのリターンを示したものです。各資産の計算は、計算期間終了日時点の円建て資産額/計算期間開始日時点の円建て資産額-1で行っています。ROBO PROのリターンの算出方法については、図-1及び※1をご参照ください。将来の運用成果等を示唆又は保証するものではありません。

以下は、直近1ヶ月、3ヶ月、6ヶ月及びROBOPROのリリース来のパフォーマンス比較です。(※5)

※5 1ヶ月、3ヶ月、6ヶ月のパフォーマンスは、それぞれ直近Nヶ月前の資産の評価額と2023年6月30日おける評価額を元に計算しています。ROBO PROリリース来のパフォーマンスは、2020年1月15日の資産の評価額と2023年6月30日における評価額を元に計算しています。表示している割合は年率ではありません。将来の運用成果等を示唆又は保証するものではありません。

6月のマーケットを振り返る

世界の株式市場は概ねリスクオンの相場に。

為替市場では、内外金利差が意識され月末にかけて円安ドル高が進行。

【米国市場概況】

米国株式の指標の一つであるS&P500は上旬、一進一退の推移でスタートしましたが、FRB(米連邦準備理事会)の金融引き締め長期化への懸念が和らぎ、金利が低下したことで上昇しました。

中旬に入ると米消費者物価指数の発表を受け、物価上昇圧力の鈍化が観測されたこと等で堅調に推移する場面があるも、その後金融引き締めの長期化及び中国景気の先行き不安等から軟調に推移しました。

下旬にはFRBのパウエル議長が年内の追加利上げの可能性に言及したことで下落する場面がありましたが、米経済指標が軒並み市場予想を上回り、景気減速懸念が和らいだことなどを背景に月末にかけて上昇し、前月末比+6.47%で終えました。

また、好調な株式市場を背景にリスクオンの相場となり、米国不動産も大きく上昇しました。

【先進国市場概況】

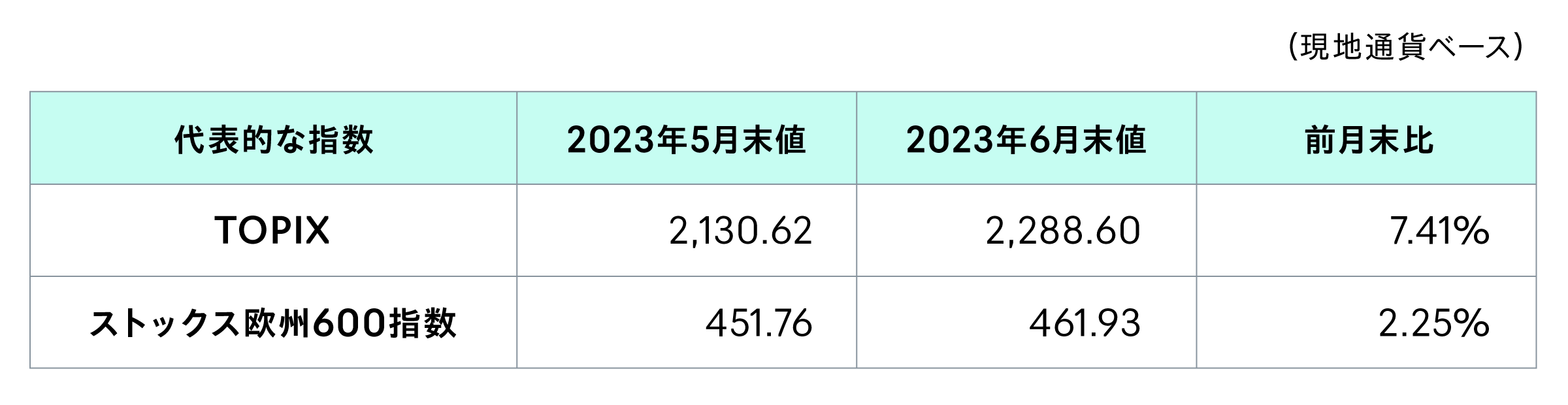

日本株式市場の指標の一つであるTOPIXは前半、米国株上昇の影響を受けて好調に推移し、およそ33年ぶりの高値を更新する場面がありました。

後半に入ると、一進一退の推移となり、米国の金融引き締めや中国の景気減速懸念等が嫌気され下落する場面もありましたが、月末にかけて再び上昇し最終的に前月比+7.41%で終えました。

欧州株式市場の指標の一つであるストックス欧州600は前半小幅に上昇しましたが、根強いインフレ圧力を受けて欧州の各中央銀行が利上げを発表したことで景気減速懸念が強まり、後半は下落基調が続きました。しかし、米国株等の上昇を受けて月末にかけて反発し、最終的に前月末比で+2.25%となりました。

【新興国市場概況】

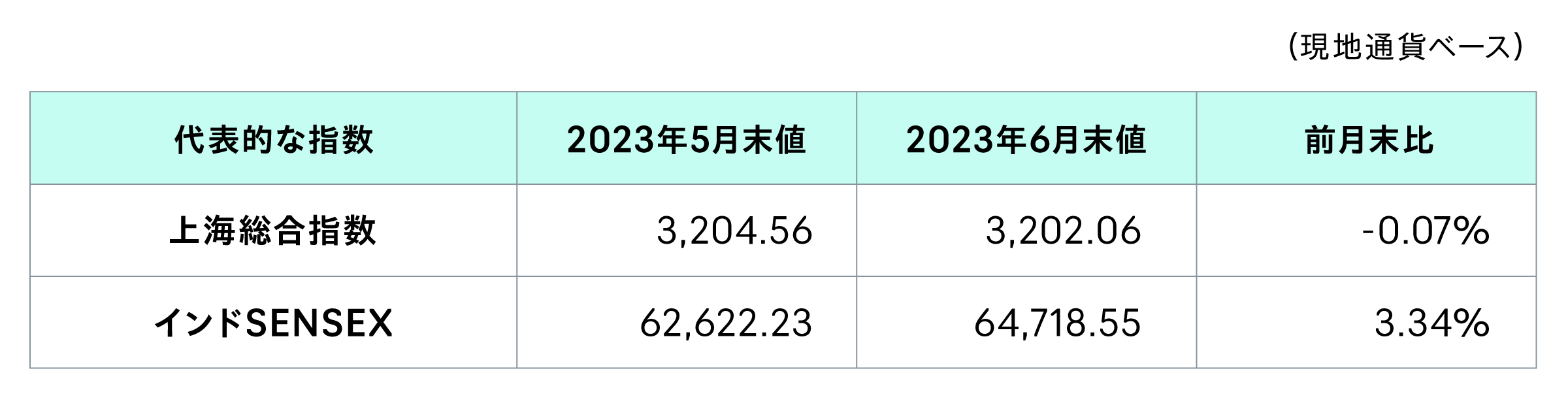

中国株式市場の指標の一つである上海総合指数は前半、当局の政策が好感され上昇する場面があるも、貿易統計や物価指数等に対する警戒感から下落するなど一進一退の動きとなりました。

後半に入ると、足元の人民元安の進行を背景に中国からの資金流出への警戒感が高まっていることや、米中関係や中国景気の先行き不透明感などを背景に下落し、最終的に月末比で-0.07%となりました。

インド株式市場の指標の一つであるインドSENSEXは前半、経済指標の改善が好感されるも横ばいで推移しました。

後半は、印首相の米訪問による米印間貿易拡大への期待や政府の景気対策等が好材料となり上昇し、最終的に前月末比で+3.34%となりました。

【為替・その他】

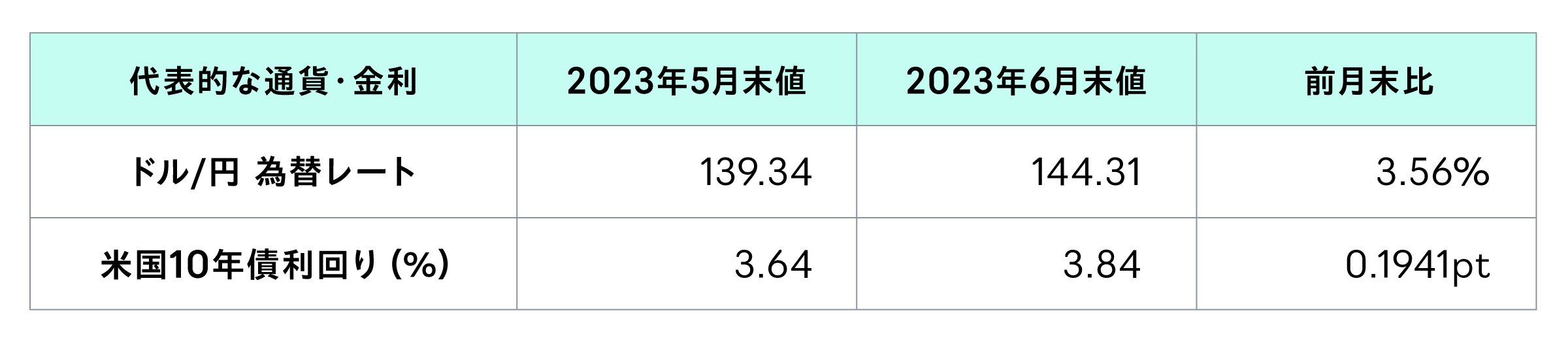

ドル・円為替相場は、上旬から中旬にかけて138円から140円のレンジで小幅な推移となりましたが、中旬以降に円安が加速し、2022年11月以来の144円台を付けて6月を終えました。米国では追加利上げが示唆される一方で、日銀が金融緩和継続姿勢を示していること等が背景にあると考えられます。

米国10年債利回りは、6月のFOMC(米連邦公開市場委員会)において政策金利の据え置きが決定されたものの、FRBのパウエル議長が年内の追加利上げの可能性に言及したことなどを背景に、中旬から下旬にかけて小幅に上昇しました。

各指数等のデータはBloombergが提供する値を用いています。表示されている値(米国10年債利回りを除く)は、小数第3位以下を切り捨てています。

6月29日のリバランスにおいても、引き続き新興国株式、米国債券、金でのポートフォリオを維持

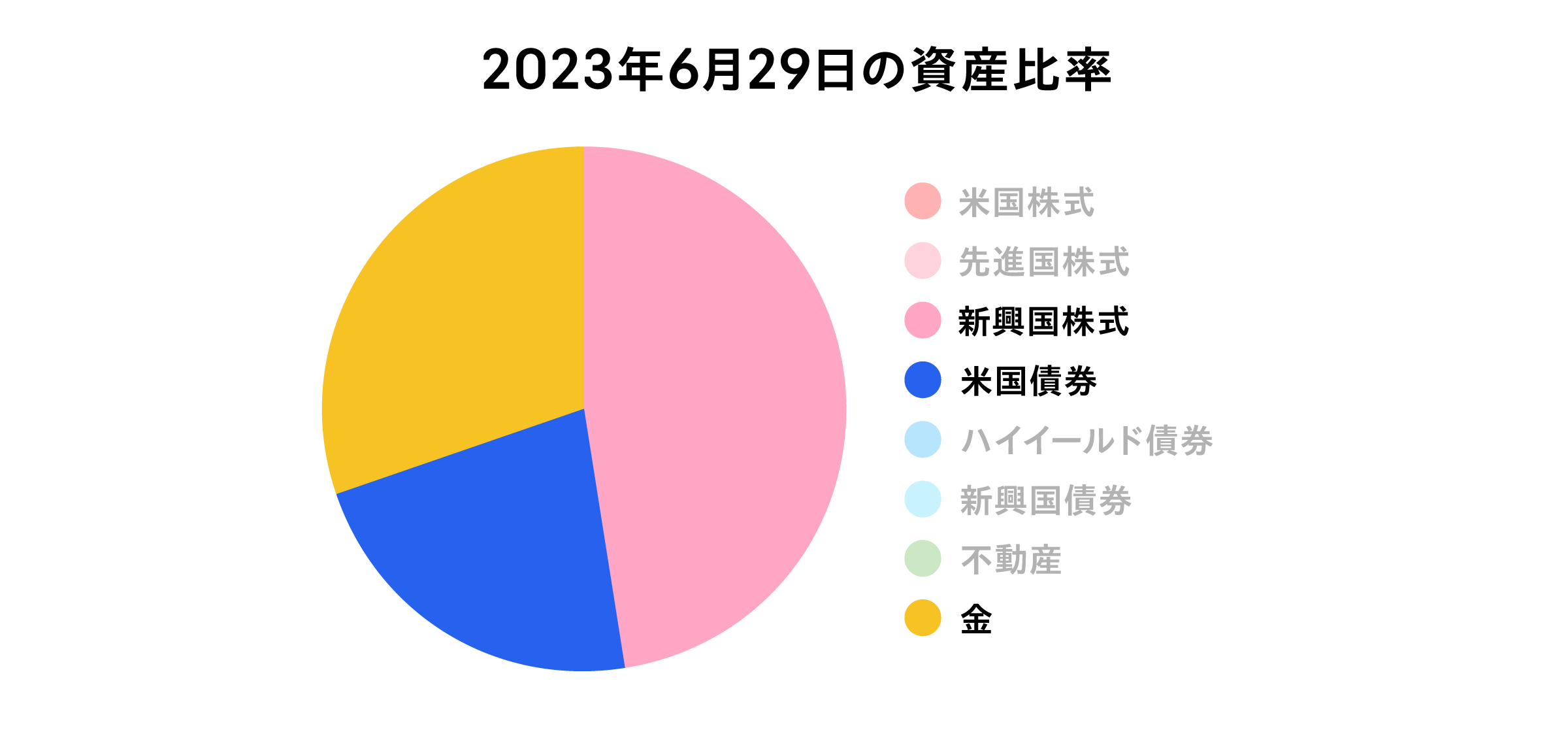

ROBOPROは2023年6月29日に以下の投資配分でリバランスをおこないました(※2023年6月29日の注文締切時刻までに注文したお客様に適用されます)。

今回のリバランスにおいても、前回のポートフォリオを維持し新興国株式約48%、米国債券約22%、金約30%の3つの資産のみのポートフォリオとなりました。(保有比率は小数点以下を四捨五入しています。)

なお2023年3月下旬のリバランス以降、米国株式を保有せず、新興国株式、米国債券、金の3つの資産のみを保有するポートフォリオが続いていますが、当社ではAIの相場予測に関するスコアを日々モニタリングしており、各時点でのリバランス結果が同スコアと整合的であることを確認済みです。

ROBOPROのリバランスは基本的に月一回行われており(臨時リバランスを除く)、最新のリバランスは6月29日に実施されました。次のリバランスは7月28日の予定です(臨時リバランスが行われ、リバランス日が前倒しされる可能性があります)。

7月の実績は次のレポートでお伝えいたします。

AIが予測する最新のポートフォリオは?

ROBOPROではAIによる予測技術を利用して最新のポートフォリオを提供しています。最新のポートフォリオが気になる方は、口座開設・ログイン後に購入画面からご確認いただくことができます。

■本資料について

・投資環境に関する過去の事実等の情報提供や、発行時点での投資環境やその見通しに関する当社の見解をご紹介するために株式会社FOLIOが作成した資料です。

・記載内容は作成時点のものであり、将来の市場環境の変動や運用成果等を示唆又は保証するものではありません。

・信頼できると考えられる情報を用いて作成しておりますが、その正確性、完全性等について保証するものではありません。

■株価等のデータについて

株価等のデータについてはこちらをご覧ください

■株式会社FOLIO

金融商品取引業者 関東財務局長(金商)第2983号

加入協会:日本証券業協会、一般社団法人日本投資顧問業協会

金融商品の取引においては、株価、為替、金利、その他の指標の変動等により損失が生じるおそれがあります。ご契約の際は契約締結前交付書面等の内容を十分にご確認ください。

リスク・手数料の詳細はこちら